Der nachstehende Beitrag beschäftigt sich mit einer Reihe von praxisrelevanten Fragen im Zusammenhang mit der Gründung einer gemeinnützigen UG (gUG) stellen. Für die Gründung von gemeinnützigen Gesellschaften mit beschränkter Haftung (gGmbH) existiert ein eigener Beitrag.

Wie wird eine gemeinnützige UG (gUG) gegründet?

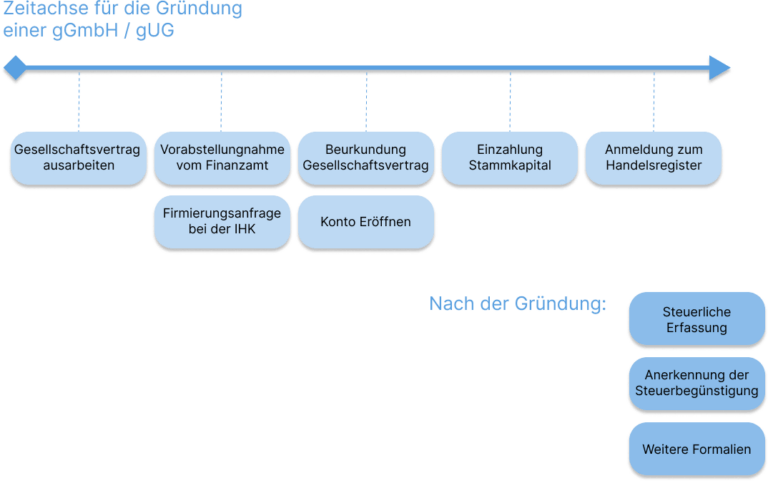

Für die Gründung einer gemeinnützigen UG (gUG) wird zunächst ein Gesellschaftsvertrag ausgearbeitet. Dieser muss die Anforderungen aus dem Abschnitt Gemeinnützigkeit der Abgabenordnung erfüllen. Vor der Beurkundung sollte eine Stellungnahme des Finanzamtes zum gemeinnützigen Zweck eingeholt werden. Anschließend wird der Gesellschaftsvertrag beurkundet und ein Konto für die Gesellschaft eröffnet. Sobald das Stammkapital auf dem Konto eingezahlt ist, meldet der Notar die Gesellschaft zum Handelsregister an.

Was kostet die Gründung einer gemeinnützigen UG?

Die Kosten für die Ausarbeitung der Satzung durch einen Rechtsanwalt hängen von den Anforderungen der Gründer ab. Keine Kosten entstehen bei Verwendung der gesetzlichen Mustersatzung. Die Vorabstellungnahme des Finanzamtes ist ebenfalls kostenlos. Für Notar und Handelsregister fallen, je nach Stammkapital zwischen 500 und 800 Euro an.

Gestaltung der Satzung

Für die Gründung einer gemeinnützigen UG ist ein Gesellschaftsvertrag, oder auch Satzung, erforderlich. Die Satzung muss zunächst bestimmten gesellschaftsrechtlichen Anforderungen genügen, die sich aus dem GmbHG ergeben. Damit die UG als gemeinnützig anerkannt werden kann, muss die Satzung zusätzlich Anforderungen aus dem dritten Abschnitt der Abgabenordnung, Steuerbegünstigte Zwecke, erfüllen. Im dritten Abschnitt legt die Abgabenordnung in den §§ 51 bis 68 die Voraussetzungen für die steuerrechtliche Anerkennung als Gemeinnützigkeit fest. Dafür kommt es nach § 51 Abs. 1 AO darauf an, dass die Gesellschaft ausschließlich und unmittelbar gemeinnützige, mildtätige oder kirchliche Zwecke verfolgt. Daneben sind weitere Formalien zu beachten.

Muster für einen Gesellschaftsvertrag für eine gemeinnützige UG

Die Anlage 1 zur Abgabenordnung enthält eine Mustersatzung für gemeinnützige Kapitalgesellschaften.

Die Mustersatzung ist hier abrufbar: https://www.gesetze-im-internet.de/ao_1977/anlage_1.html

Die Übernahme der inhaltlichen Vorgaben aus der Mustersatzung sind für Anerkennung der Steuerbegünstigung zwingend. Eine wortgenaue Übernahme ist nicht aber erforderlich. Um eventuelle Differenzen über die Auslegung zu vermeiden, ist eine formulierungsmäßige Nähe zur Mustersatzung ratsam. Bei der Mustersatzung handelt es sich jedoch nicht um eine vollständige Satzung für die UG, sie enthält nur jene Regelungen, die für die Anerkennung des steuerbegünstigten Zwecks erforderlich sind. Die Regelungen müssen um den gesellschaftsrechtlich erforderlichen Mindestinhalt für eine Kapitalgesellschaft ergänzt werden. Andernfalls ist eine Eintragung der UG in das Handelsregister nicht möglich.

Wie hoch sollte das Stammkapital einer gemeinnützigen UG sein?

Die Höhe des Stammkapitals sollte vom Geschäftsgegenstand der UG abhängen. Von einer sehr geringen Kapitalisierung der Gesellschaft, etwa mit einem Stammkapital von nur einem Euro, sollte abgesehen werden. Sehr gering kapitalisierte Gesellschaften können schnell faktisch überschuldet sein. Wird dies nicht erkannt und Insolvenzantrag gestellt, so haften die Geschäftsführer für den daraus entstandenen Schaden persönlich und machen sich möglicherweise auch wegen eines Insolvenzdeliktes strafbar. Als Faustregel kann gelten: Das Stammkapital sollte in einem angemessenen Verhältnis zum Geschäftsgegenstand und den wirtschaftlichen Aktivitäten der Gesellschaft stehen. Der Umstand, dass die gemeinnützige UG einen steuerbegünstigten Zweck verfolgt, hat keine Auswirkung auf die Höhe eines angemessenen Stammkapitals.

Wie lange dauert die Gründung einer gemeinnützigen UG?

Die Einholung der Vorabstellungnahme bei dem zuständigen Finanzamt dauert zwischen 2 Wochen und drei Monaten. Anschließend sind bei guter Vorbereitung 2 bis 4 Wochen von der Beurkundung bis zur Eintragung der Gesellschaft in das Handelsregister realistisch.

Durch verschiedene Maßnahmen kann die für die Gründung erforderliche Zeit reduziert werden. Hier gilt es insbesondere Rückfragen des Handelsregisters durch eine gute Vorbereitung zu vermeiden. Beschleunigend kann sich zudem eine vorab eingeholte positive Stellungnahme der IHK zur Firmierung auswirken. In jeden Fall beschleunigend wirkt die Garantie der Registergebühren durch den beurkundenden Notar. In diesem Fall trägt das Registergericht die Gesellschaft sofort in das Register ein und nicht erst nach der Einzahlung eines postalisch angeforderten Vorschusses auf die Registergebühren.

Gefahren für Verzögerungen bei der Gründung einer gemeinnützigen UG

Die Gründung einer gemeinnützigen UG (gUG) verzögert sich häufig aus folgenden Gründen:

- Ein Bankkonto zur Einzahlung des Stammkapitals kann nicht zeitnah eröffnet werden

- Rückfragen des Registergerichts

- Probleme mit der beantragten Firmierung

- Kostenanforderung für Registerkosten kann nicht zugestellt werden

- Verzögerte Einzahlung des Vorschusses für die Registerkosten

Für Verzögerungen sorgt oft die Eröffnung des Geschäftskontos. Benötigt wird das Konto für die Einzahlung des Stammkapitals. Vor der Einzahlung des Stammkapitals kann die UG nicht zum Handelsregister angemeldet werden. Kreditinstitute eröffnen ein Geschäftskonto in der Regel erst nach Beurkundung des Gesellschaftsvertrages. Falls für die Kontoeröffnung ein persönlicher Termin erforderlich ist, benötigt dieser häufig eine gewisse Vorlaufzeit. Sofern eine Durchführung ohne Termin möglich ist, so sind Postlaufzeiten und Bearbeitungszeiten zu beachten. Problematisch sind zudem Gründungen, die einen Bezug zum Ausland haben, insbesondere wenn ein oder sogar alle Gesellschafter ihren Sitz oder ständigen Aufenthalt im Ausland haben. In diesen Fällen ist es empfehlenswert, die Voraussetzungen für die Eröffnung eines Geschäftskontos für die Gesellschaft schon vor der Beurkundung der Satzung mit den Kreditinstituten Kontakt aufzunehmen und den Ablauf zu besprechen.

Muss eine gemeinnützige UG Steuern zahlen?

Die Besteuerung einer gemeinnützigen UG ist im Verhältnis zu einer nicht gemeinnützigen Gesellschaft wesentlich komplexer. Es wird dabei zwischen den verschiedenen Steuerarten und den Bereichen innerhalb der Gesellschaft zu differenzieren.

Ideeller Bereich

Im ideellen Beriech findet grundsätzlich keine Ertragsbesteuerung statt. Von der Körperschaftssteuer ist die gemeinnützige UG im ideellen Bereich nach § 5 Abs. 1 Nr.9 Körperschaftsteuergesetz (KStG) befreit. Zudem erfolgt eine Befreiung von der Gewerbesteuer gemäß § 3 Nr. 6 Gewerbesteuergesetz (GewStG).

Ferner ist die gemeinnützige Gesellschaft im ideellen Bereich von der Umsatzsteuer befreit.

Zweckbetrieb

Für Zweckbetriebe, welche die Voraussetzungen des § 65 AO (Zwecknotwendigkeit und Konkurrenzverbot) erfüllen sowie die in §§ 66 – 68 AO genannten besonderen Zweckbetriebe, kommt nach § 12 Abs. 2 Nr. 8 a. UStG der ermäßigte Steuersatz von zur Zeit 7 Prozent zur Anwendung.

Zweckbetriebe sind nach § 5 KStG Abs. 1 Nr. 9 S. 1 iVm § 64 Abs. 1 AO von der Körperschaftssteuer und nach § 3 Nr. 6 GewStG von der Gewerbesteuer befreit, sofern es sich um einen Zweckbetrieb im Sinne der §§ 65 – 68 AO handelt.

Wirtschaftlicher Geschäftsbetrieb

Zum wirtschaftlichen Bereich gehören insbesondere wirtschaftliche Aktivitäten, die nach den §§ 65 – 68 AO nicht als Zweckbetrieb zu qualifizieren sind. Liegt der Umsatz im wirtschaftlichen Geschäftsbetrieb über EUR 45.000 im Jahr, so unterliegt der wirtschaftliche Geschäftsbetrieb auch der Körperschaftssteuer und der Gewerbesteuer (§ 64 Abs. 3 AO).

Konsequenzen für die Buchführung

Die Differenzierung in einzelne Geschäftsbetriebe und Bereiche macht eine ausdifferenzierte Bauchhaltung erforderlich. Alle Einnahmen und Ausgaben sind einem oder – gegebenenfalls anteilig – mehreren Bereichen zuzuordnen.

Förderung eines gemeinnützigen Zwecks im Ausland

Die Förderung eines gemeinnützigen Zweckes im Ausland ist unter bestimmten Voraussetzungen nach § 51 Abs. 2 AO zulässig. Dabei kann es sich zum Beispiel um den Betrieb oder Förderung einer gemeinnützigen oder mildtätigen Einrichtung im Ausland handeln. Die Anerkennung als steuerbegünstigten Zweck ist in diesem Fall nicht ohne weiteres möglich, denn das deutsche Gemeinnützigkeitsrecht geht grundsätzlich davon aus, dass der steuerbegünstigte Zweck der Gesellschaft einen Inlandsbezug hat. Entweder muss der steuerbegünstigte Zweck natürliche Personen mit gewöhnlichem Aufenthalt im Inland fördern oder aber neben der Verwirklichung der steuerbegünstigten Zwecke im Ausland auch zum Ansehen der Bundesrepublik Deutschland im Ausland beitragen. Danach kann der Gegenstand einer gemeinnützigen Unternehmergesellschaft mit Auslandsbezug in den folgenden Fällen als steuerbegünstigter Zweck anerkannt werden:

- Der steuerbegünstigte Zweck wird im Inland verfolgt. Dies schließt nicht aus, dass auch Personen mit gewöhnlichem Aufenthalt im Ausland gefördert werden.

- Der steuerbegünstigte Zweck wird im Ausland verfolgt, führt aber zur Förderung von Personen mit gewöhnlichem Aufenthalt im Inland.

- Die Verwirklichung der steuerbegünstigten Zwecke trägt zur Steigerung des Ansehens der Bundesrepublik Deutschland im Ausland bei.

Ein Auslandsbezug kann eine erhebliche Unsicherheit im Hinblick auf die Anerkennung des gemeinnützigen Zweckes darstellen. Es ist daher unbedingt empfehlenswert, den angestrebten Zweck der Gesellschaft und dessen Umsetzung schon vor der Gründung mit dem Finanzamt abzustimmen.

Schwerpunkte im Gemeinnützigkeitsrecht

- Gründung gemeinnütziger Unternehmen: insbesondere gGmbH und gUG

- Beratung zum Gemeinnützigkeitsrecht

- Vergütung von Geschäftsführern und Beiräten in gemeinnützigen Unternehmen